2025年02月06日 11:53 市場資訊

資料來源:新浪財經

來源:華爾街見聞

德銀認為,中國製造業和服務業佔據全球領先地位,而DeepSeek的推出更像是中國的“斯普特尼克”時刻,預計中國股票的“估值折價”將消失,盈利能力可能因政策支援消費和金融自由化而超出預期。 港股/A股的牛市始於2024年,預計會在中期內超過之前的高點。

Deepseek爆火之後,要重估的或是整個中國資產。

在2月5日的最新報告中,德意志銀行唱多稱,2025年是中國超越其他國家的一年,預計中國股票“估值折價”將消失,A股/港股牛市將繼續並超過此前高點。 德銀表示:

2025年被視為投資界意識到中國在全球競爭中領先的一年。 越來越難以不承認,中國企業在多個製造和服務業領域提供高性價比和優質產品。

我們預計中國股票的「估值折價」將消失,盈利能力可能因政策支援消費和金融自由化而超出預期。 港股/A股的牛市始於2024年,預計會在中期內超過之前的高點。

具體來看,德銀表示,中國製造業和服務業佔據全球兩線地位,而DeepSeek更像是中國的“斯普特尼克”時刻

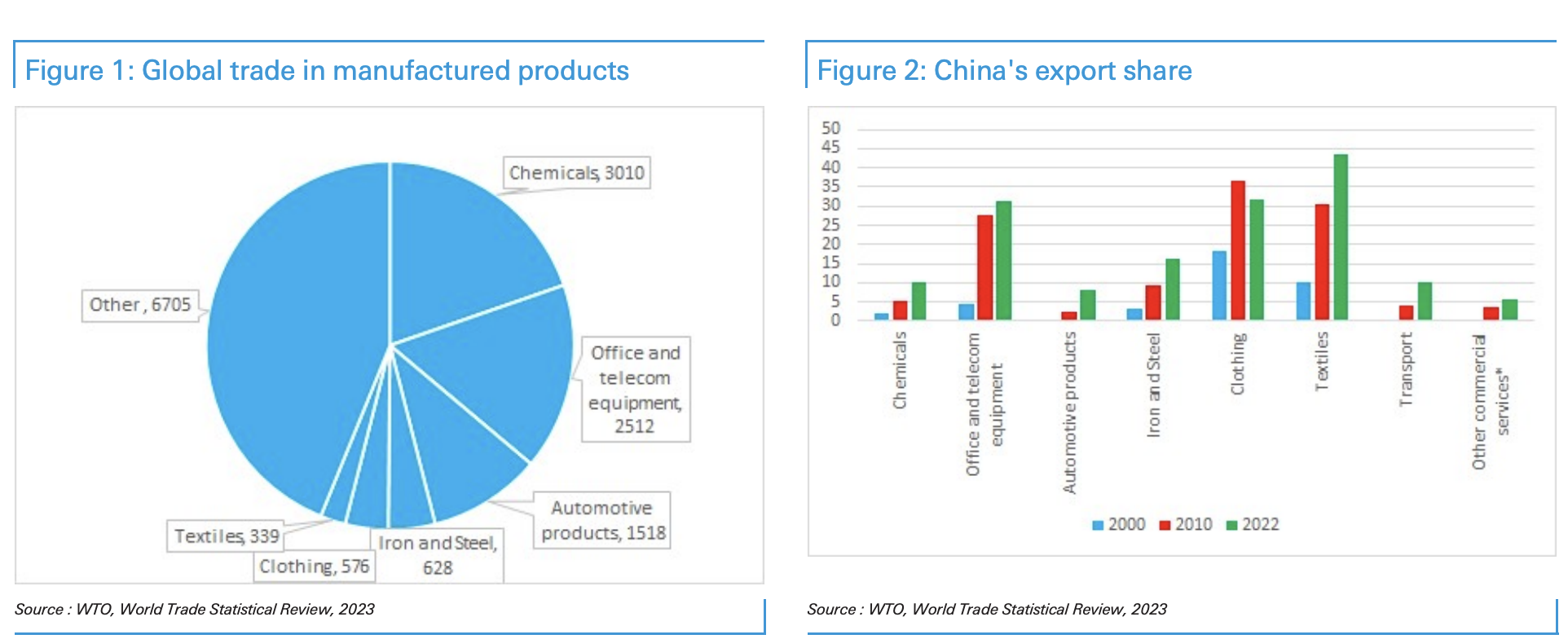

中國在服裝、紡織品、玩具、基礎電子、鋼鐵、造船等領域,以及電信設備、核能、國防和高速鐵路等複雜行業中也佔據領導地位。 而在2025年,中國在一周內推出了世界上第一架第六代戰鬥機和其低成本的人工智慧系統DeepSeek。

馬克·安德森將DeepSeek的推出稱為“人工智慧的斯普特尼克時刻”,但這更像是中國的斯普特尼克時刻,中國智慧財產權得到了認可。 中國在高附加值領域表現出色並主導供應鏈的領域清單,正在以前所未有的速度擴展。

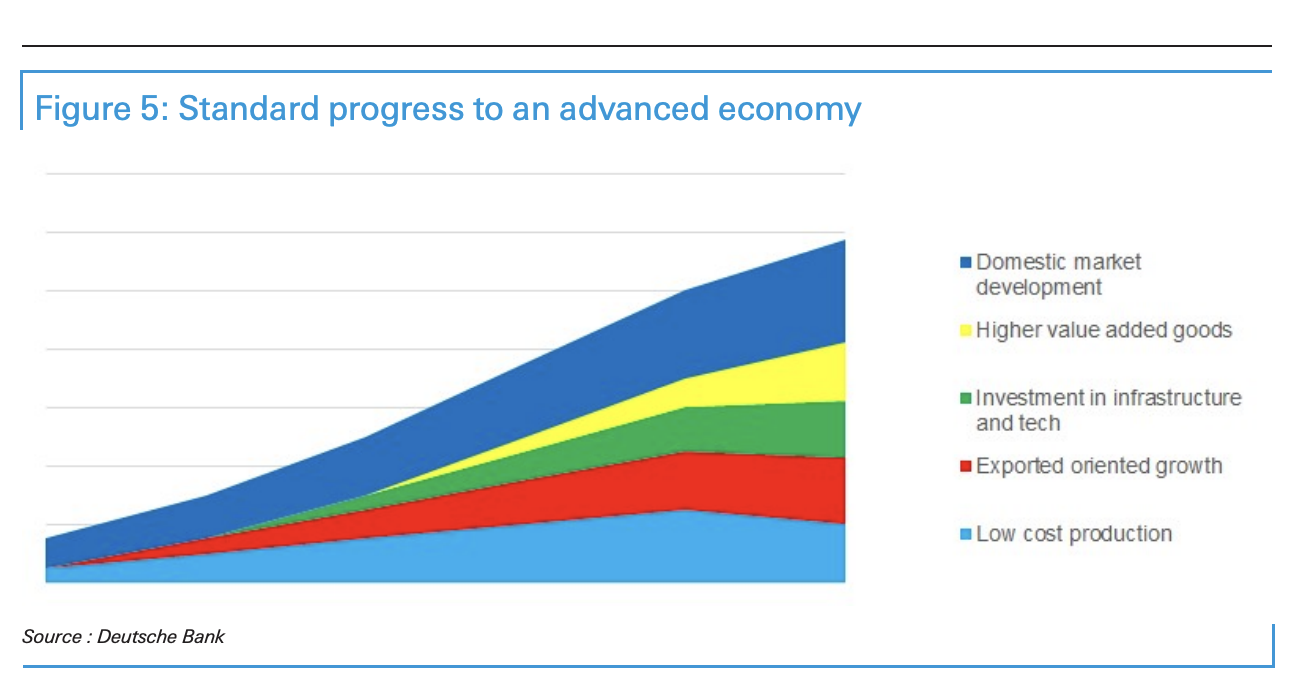

德銀認為,如今中國正處於1980年代初期的日本

人們開始意識到,中國現在所處的位置不是1989年的日本,而是1980年代初期的日本,當時日本價值鏈正在迅速攀升,以更低的價格提供更高質量的產品,並且不斷創新。

此外,德銀樂觀地指出,中美貿易問題可能會帶來正面驚喜,而且貿易和市場並非那麼緊密相關:

隨著中國企業在全球範圍內的主導地位不斷鞏固,估值折扣似乎最終應該轉變為溢價。 我們相信投資者將不得不在中期內迅速轉向中國,並且在不推高股價的情況下很難獲得中國股票。

中國製造業優勢日益凸顯

近年來,中國製造業在全球範圍內的優勢日益凸顯。

德銀表示:

從最初在服裝、紡織品和玩具領域的崛起,到如今在基礎電子、鋼鐵、造船等領域佔據主導地位,中國製造業的發展軌跡令人矚目。 特別是在白色家電、太陽能(4.4600.00, 0.00%, )等領域,中國企業的表現更是異軍突起。

值得注意的是,中國在電信設備、核電、國防和高速鐵路等複雜行業中的崛起,展現了其強大的技術實力。 2024年底,中國在汽車出口領域的快速崛起引起全球關注,其高性能、外觀吸引人且價格具有競爭力的電動汽車(EV)成功打入國際市場。 2025年,中國更是在短短一周內推出了世界上第一架第六代戰鬥機和低成本人工智慧系統DeepSeek,這被視為中國智慧財產權得到認可的重要標誌。

中國製造業的實力可以從以下幾個方面得到印證:

- 出口規模:中國的商品出口額是美國的兩倍,貢獻了全球製造業增加值的30%。

- 專利申請:2023年,中國佔全球專利申請的近一半。 在電動汽車領域,中國擁有約70%的專利,5G和6G電信設備領域也有類似優勢。

- 人才儲備:除印度外,中國擁有比世界其他國家更多的STEM(科學、技術、工程和數學)畢業生。

- 產業集群:中國為關鍵行業創造了類似矽谷的本地專業集群,並與大學在研究方面緊密合作。

中國更像1980年代初期的日本

德銀認為,中國更像1980年代初期的日本:

日本增長是通過利用豐富的廉價勞動力、資本的密集使用以及生產力的提高來實現的。 國內投資佔GDP的30%以上,這得益於保持低利率的金融抑制政策。 日本通過合資企業獲取新技術。 儲蓄在1970年代初佔GDP的40%,然後在1980年代初降至近30%。 日本在1970年代開始在海外設立工廠以避免貿易摩擦,中國最近才開始採取這樣的行動。

德銀還表示:

自由化金融體系對促進消費是有説明的,通過正常化利率,從而結束從存款人到企業的資金轉移。 這將減少過度投資和過度競爭,因為資本得到了配給,這將有利於提高國有企業回報率。 我們預計,隨著國有企業提高回報率,將要求緩解過度競爭以提高股票價值。 我們預計這將在2025年成為一個關鍵話題,該因素將成為推動牛市的關鍵因素。

此外,中國經濟和出口仍保持較快增長。 2024年,中國出口增長7%,對巴西、阿聯酋和沙烏地阿拉伯的出口分別增長23%、19%和18%,對“一帶一路”中的東盟國家增長13%。 中國對東盟和金磚國家的出口現已相當於對美國和歐盟的出口總和,且過去五年中,對這些目的地的出口市場份額每年增長兩個百分點。

中國經濟增長的動力來自幾個方面:

- 製造業優勢:在幾乎所有行業中,中國都擁有世界領先的公司,並不斷搶佔市場份額。

- “一帶一路”倡議:該倡議打開了中亞、西亞、中東和北非等地區,擴大了中國的潛在市場。

- 自動化領先:約70%的工業機器人(20.2500.00, 0.00%, )安裝在中國,推動了生產力優勢。

- 內需潛力:家庭存款增長放緩至名義GDP增長率的兩倍,但自2020年以來,儲蓄增加了10萬億美元,預計這些儲蓄將在中期內流入消費和股票市場。

中美貿易問題可能帶來正面驚喜,貿易和市場並非那麼緊密相關

據央視新聞此前報導,美國總統特朗普2月1日簽署行政令,對進口自中國的商品加征10%的關稅。 但德銀認為,實際情況可能比預期更為有利。 特朗普政府似乎更看重戰術上的勝利,而非堅持難以獲得支持的意識形態立場。

DeepSeek的推出動搖了世界對中國可以被遏制的信念。 更好的做法可能是通過降低監管、提供廉價能源和相對較低的進口中間產品壁壘來刺激商業。 預計在中期選舉前,更傾向於貿易的立場最終將成為發展中的“美國優先”議程的一部分。

德銀分析認為,一個快速達成的中美貿易協定可能涉及有限的關稅、撤銷一些當前的限制,以及美國和中國公司之間的一些大型合同。 如果這種情況發生,預計中國股市將會上漲。

出口下降可能在一段時間內反而推動股市上漲。 中國在各行業的主導地位是通過在許多領域的過度投資實現的。 如果能夠限制供應,可能對股票有利,並釋放一些資本用於國內消費。

整體來看,德銀認為,隨著中國企業在全球範圍內的主導地位不斷鞏固,投資者可能需要迅速調整策略,增加對中國市場的配置。 預計香港/中國股市將在中期內繼續領先全球市場,延續2024年的強勁表現。

我們認為全球投資者往往嚴重低配中國,就像他們幾年前迴避化石燃料一樣,直到市場懲罰了那些做出非市場決策的人。 我們看到今天基金對中國的持倉與此相似。 喜歡領先公司、擁有護城河的投資者不能忽視,如今是中國公司擁有寬廣和深厚的護城河,而不是西方公司。

隨著中國企業在全球範圍內的主導地位不斷鞏固,中國故事估值折價似乎最終應該轉變為溢價。 我們相信投資者將不得不在中期內迅速轉向中國,並且在不推高股價的情況下很難獲得中國股票。 我們之前一直看好,但對於找到什麼因素會促使世界覺醒並購買感到困擾,我們相信中國的“斯普特尼克時刻”(或電動汽車領域的主導地位)就是這個因素。

風險提示及免責條款

市場有風險,投資需謹慎。 本文不構成個人投資建議,也未考慮到個別使用者特殊的投資目標、財務狀況或需要。 用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。 據此投資,責任自負。