2024年09月17日 21:04 環球市場播報

資料來源:新浪財經

交易員們在回顧1995年時的情形來幫助他們應對四年來的首次降息。 在1995年,當時擔任主席的艾倫·格林斯潘帶領美聯儲實現了罕見的經濟軟著陸。

就像大約30年前一樣,現在債券和股票也在關鍵的美聯儲政策會議前上漲。 但是對現任的美聯儲主席傑羅姆·鮑威爾而言,這一次的核心問題是降息25個基點抑或是50個基點對美國經濟最有利。

景順首席全球市場策略師Kristina Hooper表示,隨著美聯儲在美國大選前夕開始放鬆政策,美國經濟看起來勢將避免陷入衰退。

“一旦美聯儲開始降息,就將會帶來心理作用,”她說。 “這將起到支援作用。”

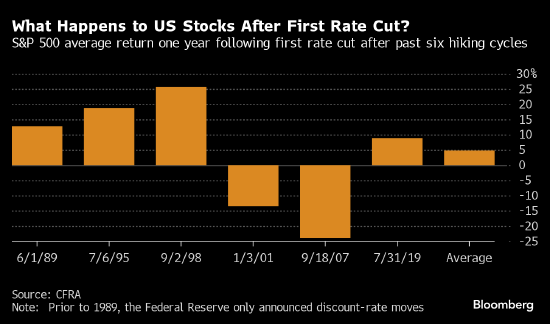

對1989年以來六次美聯儲政策寬鬆週期的市場表現進行分析后發現,標普500指數、美國國債和黃金通常在美聯儲開始降息時上漲。

數據顯示,在美聯儲開始降息后的六個月,標普500指數平均上漲了13%,2001年和2007年的經濟衰退時期除外。

與此同時,在美聯儲的寬鬆週期中,短期美國國債的表現通常優於較長期債券,導致收益率曲線陡化。 首次降息6個月後,10年期和2年期國債收益率之差平均擴大了44個基點。

在過去六次週期中,有四次黃金都為投資者帶來了回報。 美元和石油則有漲有跌。

當然,交易員們對未來幾個月的情況還遠遠沒有信心。 因為美聯儲踏上降息之路后不久,前總統唐納德· 特朗普就將與現任副總統卡瑪拉·哈裡斯在11月大選中對決。

兩位候選人提出了截然不同的經濟議程,但取決於國會議員的選舉結果,兩人都有能力給全球市場帶來重大影響。

富達國際的巨集觀與戰略資產配置全球主管Salman Ahmed認為,軟著陸是最有可能出現的情況。 部分上出於選舉相關的風險,他將美國市場評級從超配下調至中性。 “選舉將很重要。 這可能是一個獨特的週期。 ”

共和黨總統候選人特朗普已承諾徵收高額稅率並延長減稅措施,這種政策組合被視為利好美元、利空債券。 高盛集團經濟學家表示,特朗普的進口稅率措施一旦實施,可能會推高通脹。

特朗普承諾將聯邦公司稅率從21%下調至15%,這將利好企業盈利。 相比之下,他的民主黨對手哈裡斯提議將稅率提高到28%,高盛經濟學家稱這將使企業利潤減少約5%。

回到1995年

在1989年以來的六次寬鬆週期中,只有兩次——分別是1995年和1998年——美聯儲成功避免了經濟立即滑坡。 這一次美國股票和債券市場預計美聯儲將實現1995年式的軟著陸。

當時格林斯潘和他在美聯儲的同事在短短六個月內將利率從6%下調至5.25%。 美國國債收益率在首次降息后的12個月內上升,債券的總回報落後於現金。

這一次,美聯儲官員已經將基準利率的目標區間維持在5.25%-5.5%長達14個月,但決策者一直沒有承諾將會採取激進的行動。

債券交易員預計未來12個月美聯儲將降息超過2個百分點,標普500指數距離歷史高點僅一步之遙,信用利差接近歷史低點。

讓投資者對軟著陸抱有希望的是家庭和企業的資產負債表都很強勁。 公司利潤和家庭財富處於紀錄高位,使得它們不易受到經濟衝擊的影響。

“經濟和市場面臨的大問題已經不再是通脹,而是高利率,” BMO Wealth Management首席投資官Yung-Yu Ma表示。 “現在通過降息,美聯儲或許會解決這個問題並防止經濟下滑。”

這使得交易員為借貸成本降低同時經濟表現相對堅韌的情況做準備。

美國銀行和EPFR Global的最新股票流動數據顯示,資金輪動流入公用事業和房地產這兩個與經濟密切相關的重要板塊。 歷來只要經濟增長強勁,這兩個板塊就會從降息中受益。