2024年07月31日 10:43 媒體滾動

資料來源:新浪財經

財聯社7月31日訊(編輯 瀟湘)今年以來美國股市強勁的漲勢能否繼續擴大、或者說近來的市場輪動是否能以更為良性的姿態進行下去,可能就取決於美聯儲主席鮑威爾在議息會議后的新聞會上有關利率問題的表態……

自7月11日公佈的美國6月CPI數據顯示美國通脹出現明顯降溫跡象以來,交易員們已持續加大了對大型科技股的拋售力度,並轉而投向了小盤股和價值股等其他領域的股票。 這一幕在近一周來最先披露的幾份「七巨頭」財報表現不佳後,正變得更為明顯……

一組統計顯示,「七巨頭」自7月11日暴跌以來,市值已累計蒸發掉了逾2萬億美元,幾乎相當於一個「谷歌」的市值被跌沒了。

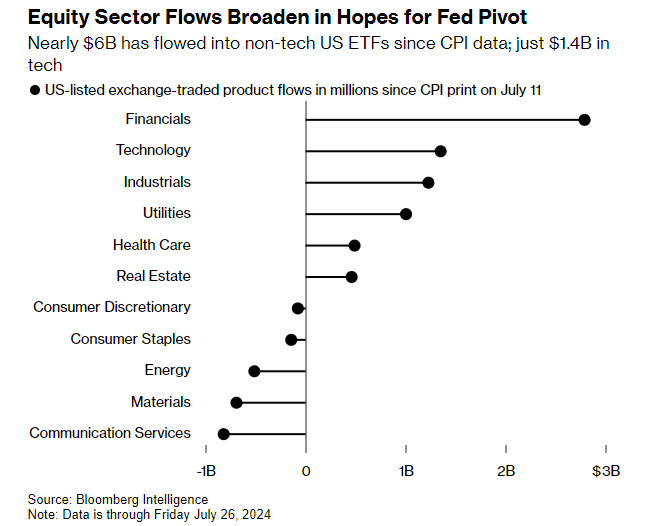

與此同時,小盤股和價值股的表現持續好於大盤,延續了近期市場的板塊輪動態勢,因為在通脹出現緩和跡象后,市場對美聯儲將在今年降息的預期持續得到鞏固。 業內機構的數據顯示,投資者在此期間已向美國非科技行業的ETF投入了近60億美元,而流入科技行業ETF的資金僅為14億美元。

不少業內人士表示,在科技股當前面臨的估值壓力愈發巨大的背景下,美股是否能夠在一個日益緊張的環境下尋找到新的支撐,週三的美聯儲決議無疑將顯得至關重要。

要使市場年內的漲勢能夠在良性的輪動中延續下去,美聯儲主席鮑威爾必須在週三的新聞發佈會上為9月降息鋪平道路。 此前兩年多,他剛剛領導了一場數十年來最為激進的貨幣緊縮行動。

財富諮詢集團(Wealth Consulting Group)首席執行官吉米·李(Jimmy Lee)表示,“如果美聯儲未能暗示很快降息,股市的漲勢可能很快會被顛覆。 ”

不過,他目前依然較為樂觀,並正在逢低搶購科技股和小盤股,因預計美聯儲最終將於9月降息。 “如果鮑威爾不再頑固(於維持高利率),這個牛市還有更大的上漲空間。”

降息週期往往利好美股

目前,距離美聯儲上次加息已經過去了整整一年,在美聯儲官員等待通脹得到控制的明顯跡象之際,借貸成本始終維持在數十年來的高位區間。 而如果美聯儲真的即將開始降息周期,那麼股市多頭顯然能從歷史中,尋找到更多的利好規律和不錯的投資方向。

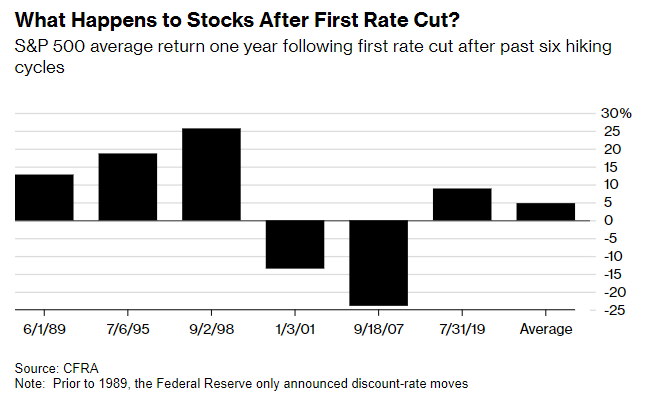

根據CFRA的統計,在之前的六次週期中,標普500指數在首次降息后一年裡平均能上漲5%。 更重要的是,市場上漲個股的範圍也將擴大,羅素2000指數在此期間平均也上漲了3.2%。

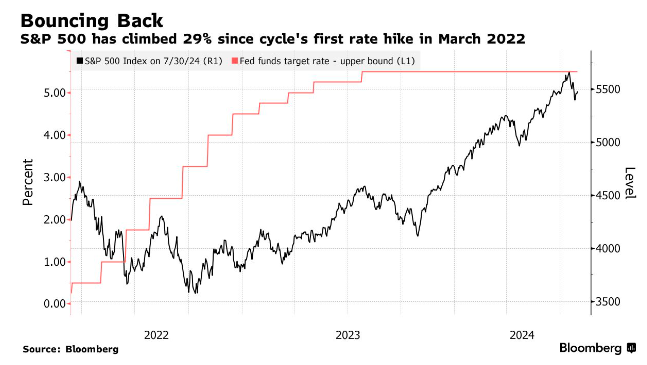

自2022年3月美聯儲開啟緊縮週期以抑制通脹以來,標普500指數已一路勁升了29%,但這並不是直線攀升的。 在兩年前一段慘烈的時期之後,該基準指數曾一度陷入熊市,直到此後受到人工智慧熱潮的推動,才又進一步披荊斬棘連續新高,並在年內一度首次突破了5600點。

目前,美國物價壓力似乎已基本得到遏制。 而交易員們現在擔心的是,如果美聯儲不降低借貸成本,反而有可能激起銀行業的動蕩,同時傷及美國經濟關鍵領域的信貸活力。 在20世紀70年代和互聯網泡沫時期,過度限制性的貨幣政策就曾損害過經濟。

CFRA首席投資策略師Sam Stovall表示,在過去七個緊縮週期中,從最後一次加息到第一次降息的平均時間為9.2個月。 而2023年7月美聯儲最後一次加息到現在,已過去了12個月——這個時間跨度已經超長了。

有鑒於8月和9月是歷史上股票回報率最差的月份,所有這些都讓試圖博弈市場輪動的交易員們的道路更加艱難。 就在今晚美聯儲議息會議召開的同一周,微軟、Meta、蘋果和亞馬遜已公佈或即將發佈財報,分析師預計這些公司的利潤增長將放緩。

根據EPFR Global的數據,上周又有12億美元流入美國小盤股,但並不是所有人都相信小盤股的反彈或輪動主題會持續下去。 Laffer Tengler Investments公司首席執行官Nancy Tengler表示,“降息需要非常激進,這些小公司才能從中受益。 ”

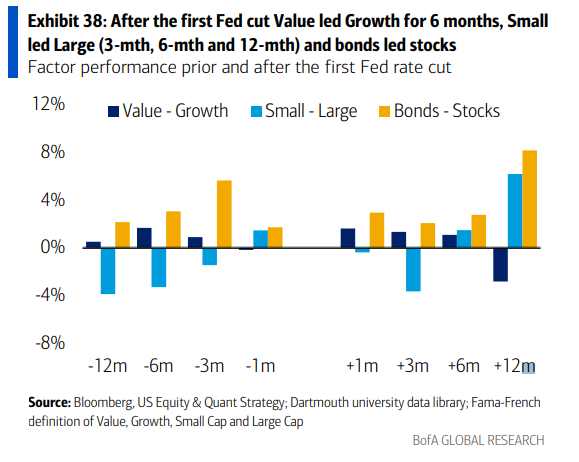

根據美銀的統計,在過往美聯儲首次降息后,價值股在六個月內往往表現領先於成長型股票,小型股在最初跑輸后則往往能後來居上,在6個月和12個月內跑贏大盤股,此外債券往往能一路跑贏股市。

這就是為什麼鮑威爾本周的言論對於市場上各路多空勢力的拉鋸戰至關重要,所有人都將聚焦於鮑威爾是否會暗示何時降息。

Steward Partners Global Advisory的財富管理執行董事總經理Eric Beiley表示,交易員們認為美聯儲很快就會採取行動。 他目前正在將資金從成長股中撤出,投入到估值誘人的大盤價值股和小盤股中。 “聯儲官員們必須採取行動,否則股票將在季節性疲軟和動蕩時期將變得更為脆弱。”