2024年06月30日 21:00 第一財經

資料來源:新浪財經

一系列最新市場消息顯示,限制性貨幣政策、高利率的負面影響正在逐步顯現。 美聯儲在平衡緊縮不足與緊縮過度的關係上依然如履薄冰。

美聯儲自2022年3月份啟動本輪加息周期以來,儘管自2023年9月起停止加息,但首次降息時間一再延後。 一系列最新市場消息顯示,限制性貨幣政策、高利率的負面影響正在逐步顯現。 美聯儲在平衡緊縮不足與緊縮過度的關係上依然如履薄冰。

日本第五大銀行「踩雷」再現債券投資浮虧之痛

2023年3月,美國矽谷銀行因美聯儲緊縮、美債收益率飆升,造成債券投資巨額浮虧,最終破產清算。 時隔一年多,大洋彼岸的日本第五大銀行——農林中央金庫因同樣原因不幸“中招”。

這家成立於1923年的百年老店主要服務於日本的農業、漁業和林業合作社。 2024年6月19日,銀行突然對外宣佈,正在籌劃於2025年3月31日前逐步出售價值約10萬億日元(約合630億美元)的美國和歐洲主權債務(國債),以止損組合投資交易,並考慮多元化投資。

2023財年的銀行財報(2023年4月1日至2024年3月31日)顯示,其證券投資組合中,日元資產佔24%,美元佔57%,歐元(1.07550.0044, 0.41%, )佔16%,其他幣種占9%。 其中,1年以內的佔36%,1年以上至5年以內的佔16%,5年以上至10年以內的佔31%,超過10年的債券佔17%。 美聯儲本輪激進加息以來的2021~2023財年,該行債券投資浮虧分別為3343億、1.73萬億和2.19萬億日元。 這緣於農林中央金庫同大多數機構投資者一樣,誤判了海外利率走勢。 原以為美聯儲和歐洲央行會很快減息,但事與願違。 特別是由於長短端利率持續倒掛,對美國短期債券的投資浮虧大於長期債券投資。

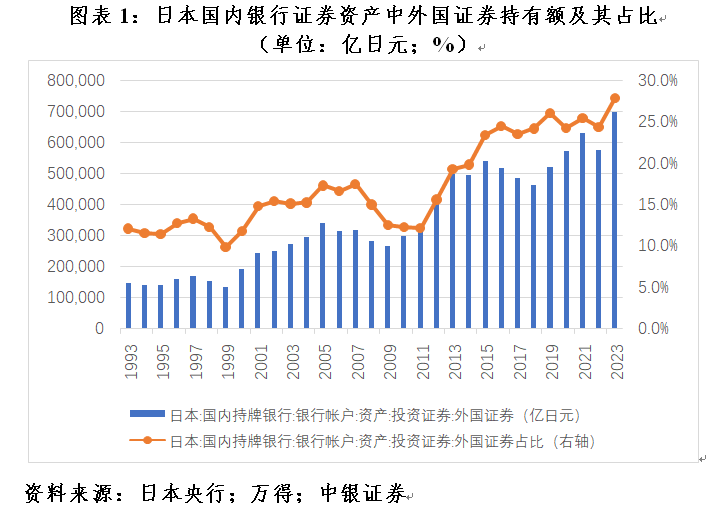

1999年以來,為應對資產泡沫破滅后的通貨緊縮、經濟停滯,日本央行實施了一系列非常規貨幣政策措施。 這倒逼日本金融機構大舉增加海外資產運用,尋找更高回報的投資機會。 據日本央行統計,到2023年底,日本國內銀行持有的證券資產中,外國證券佔比27.8%,較1994~1999年均值上升15.5個百分點(見圖表1)。 相信,如農林中央金庫這樣海外投資“失手”的情況,在日本機構投資者中應該不是個案。

這與2010~2012年歐洲主權債務危機幾乎如出一轍。 當時,2007年美國次貸危機到2008年底逐漸演變成全球金融海嘯、世界經濟衰退后,各國一致採取了財政貨幣擴張的反危機措施。 結果,美國經濟和金融快速企穩反彈,而南歐五國(葡萄牙、義大利、愛爾蘭、希臘、西班牙,合稱PIIGS)卻深陷政府債務泥潭。 2009年底,希臘政府財務造假醜聞曝光,引爆了希臘債務危機。 隨後,危機向其他南歐四國反覆擴散蔓延,2010年起演變成了歐洲主權債務危機。

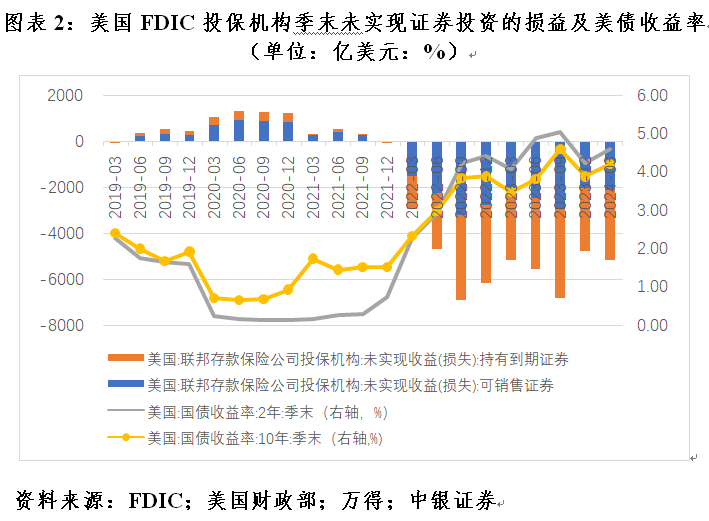

這次美聯儲首次降息時點一再延後,對美國金融體系自身的壓力也不小。 據美國聯邦存款保險公司(FDIC)統計,截至2024年第一季度末,美國所有銀行未實現的證券投資損失5165億美元,為連續九個季度巨額浮虧。 當季新增浮虧389億美元,上季浮虧減少2063億美元。 這主要反映了經濟和通脹韌性超預期,美聯儲緊縮預期重估,美債收益率上行的影響。 同期,2年期和10年期美債收益率分別上升36和32個基點,上季為分別下降80和71個基點(見圖表2)。

最高信用等級投資產品爆雷凸顯商業地產隱憂

近日,美國銀行最新公佈的報告顯示,一項由英國購物中心支援的貸款(商業抵押貸款支持證券,CMBS)的AAA級部分投資者罕見遭遇虧損。 同時,巴克萊銀行的報告顯示,以曼哈頓中城百老匯一棟大樓的抵押貸款為支援的3.08億美元票據的AAA部分的購買者也遭遇虧損。 這是2008年金融危機以來商業地產支援的最高評級債券首次出現此類損失。

前述罕見的爆雷事件表明,歐美金融系統可能存在一些嚴重的問題,即便是最高信用等級的投資也不再安全。 同時,上述CMBS的爆雷與商業地產關係密切,表明歐美商業地產價值的下降可能比市場預期得更為嚴重。 評級公司惠譽曾發佈分析報告警告稱,美國寫字樓的價值可能會遭遇超過2008年房地產市場崩潰的暴跌,迄今為止,寫字樓價值已跌去約四成,但美國商業地產市場尚遠未觸底。 穆迪預計,到2026年美國商業地產市值或將蒸發2500億美元。

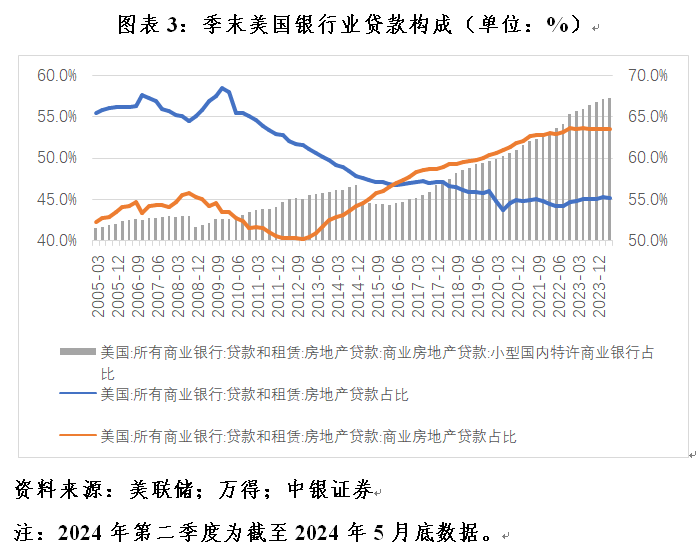

2007年次貸危機以來,美國銀行業對房地產貸款的總體風險暴露降低,但對商業地產貸款的暴露增加,美國小型國內特許銀行在這方面表現尤為突出。 據美聯儲統計,到2024年5月底,美國所有銀行的貸款和租賃資產中,房地產貸款佔比45.1%,較2007年底回落10.5個百分點;房地產貸款中,商業地產貸款佔比53.6%,上升9.5個百分點。 同期,美國所有銀行商業地產貸款中,小型國內特許銀行佔比67.2%,上升14.3個百分點(見圖表3)。

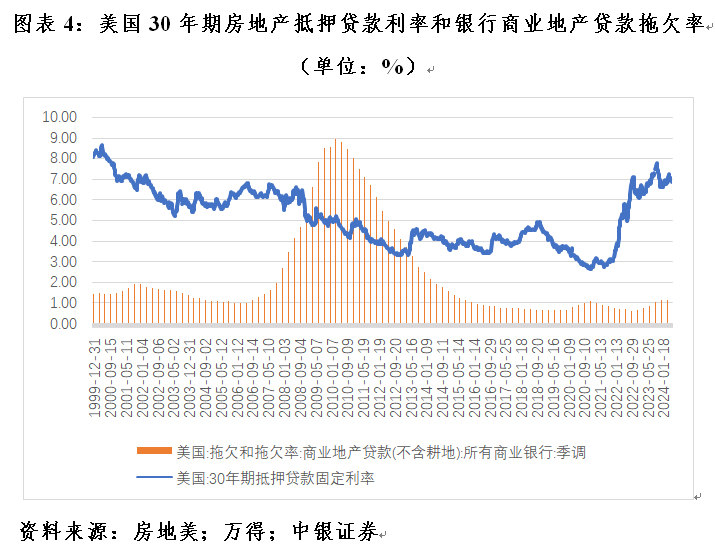

新冠疫情之後,許多上班族選擇居家辦公,導致商業地產空置率上升。 根據穆迪最近的一份報告,2024年第一季度,全美辦公樓空置率達到創紀錄的19.8%,而疫情前平均約為17%,預計到2026年將進一步升至24%。 通常情況下,債務展期是常規操作,但目前30年房地產抵押貸款利率為7%左右,加息前僅略高於3%(見圖表4)。 利率高企加上商業地產租賃市場低迷,業主只得債務違約,銀行也被迫承受商業地產貸款損失增加。

到2024年第一季度,美國所有銀行商業地產貸款的拖欠率為1.18%,已連續六個季度環比上升,為2015年第三季度以來新高(見圖表4)。 鑒於美國小型國內特許銀行佔了所有銀行商業地產貸款份額的近七成,它們對商業地產市場的波動將更加敏感。 另據美聯儲披露的高級信貸員對銀行貸款實踐的意見調查(SLOOS),在2023年10月和2024年1月的銀行報告中,2023年下半年所有商業地產貸款類別的需求疲軟、標準收緊。

2024年年初業績爆雷、股價崩盤的美國紐約社區銀行就是冰山的一角。 2021年末,該行商業地產貸款總額為109億美元; 2022年收購旗星銀行后,年末貸款升至228億美元; 2023年收購簽名銀行后,年末進一步升至386億美元。 當地時間1月31日,紐約社區銀行披露,因貸款損失激增,為補充資本擬減少分紅,觸發其股價暴跌。 這讓市場一度風聲鶴唳,以為矽谷銀行事件會捲土重來。

在抗通脹與防風險之間“走鋼絲”的美聯儲

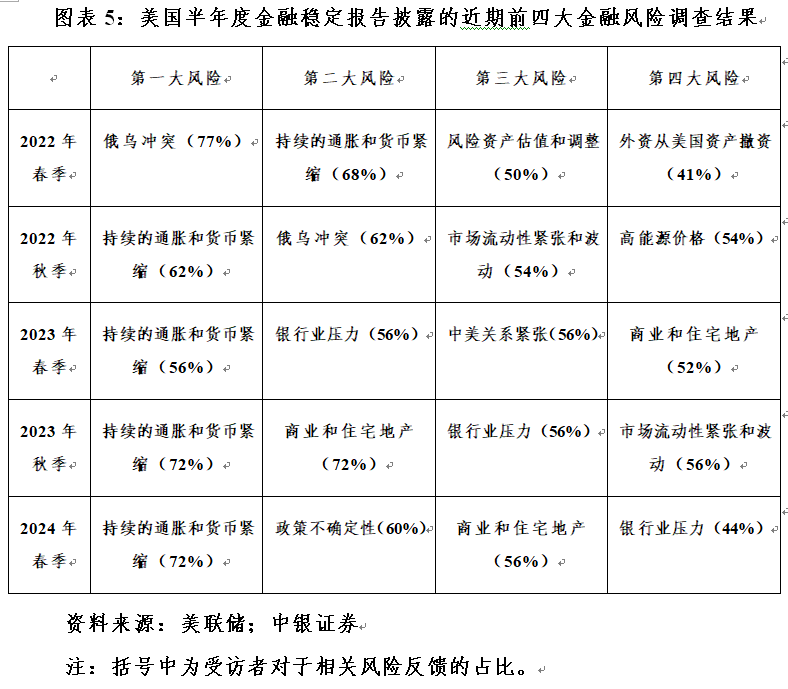

5月初,美聯儲發佈了2024年春季金融穩定報告。 報告指出,根據對25個聯繫人的調查結果,通脹上升和貨幣政策收緊的影響仍然是最受關注的風險。 該風險於2022年春季報告排名近期前四大金融風險次席,但自2022年秋季報告起持續名列榜首(見圖表5)。 受訪者指出,通脹再度加速可能會使利率保持在比先前預期更長的時間。 同時,幾位聯繫人暗示美聯儲可能在降息方面落後於曲線,或者在經濟突然下滑的情況下可能行動不夠迅速。

房地產市場壓力尤其是商業地產的壓力再次被頻繁提及。 該風險自2023年春季報告以來名列前四大風險,最新排名為第三位。 受訪者繼續將利率上行視為該行業的主要阻力,並指出未來幾年的到期壁壘可能會帶來再融資風險,給價格和估值帶來進一步的下行壓力。 商業地產風險敞口可能會對銀行體系產生負面影響,美國小型和區域性銀行的脆弱性尤其高(見圖表5)。

此外,受訪者還擔心銀行業壓力有可能再次出現。 該風險自2023年春季報告以來也是持續打榜近期前四大風險,最新排名第四位。 受訪者指出,除商業地產風險敞口外,利率可能比之前預期的更長時間保持在較高水準,這或是潛在存款新一輪流出的催化劑(見圖表5)。

其實,美聯儲也很擔心緊縮過度的風險。 美聯儲已多次明確表示,通脹回到2%不是降息的門檻,不論是通脹持續回落抑或就業意外疲軟,都有可能觸發降息。 2024年3月份美聯儲更新利率點陣圖時,將2024年美國經濟增長預測值由1.4%大幅上修至2.1%,高於其估算的潛在增速1.8%,卻維持了年內三次降息的預測不變,直到6月份再次更新點陣圖時才縮減至一次。 美聯儲對於金融市場的呵護可見一斑。 這正是頂著緊縮壓力,美國三大股指迭創新高、住宅價格逆勢上漲的底氣所在。

結果是,美聯儲在前述春季報告中不得不承認,美國資產估值進一步升至相對於主要資產類別基本面較高的水準。 其中,股價增長速度快於預期收益,將遠期市盈率推高至歷史分佈的上限; 公司債券利差收窄,目前處於相對於長期平均水準的低水準; 住宅物業價格相對於基本面保持高位。

股市和房市等資產估值上升的財富效應正替代疫情期間給家庭發錢形成的、逐漸消耗殆盡的超額儲蓄,繼續支撐著美國強勁的個人消費支出,進一步助推美國經濟擴張。 根據6月份國際貨幣基金組織(IMF)、世界銀行和經合組織(OECD)的預測,2024年美國經濟增長預測值分別為2.6%、2.5%和2.3%,均高於美聯儲的預測值,也高於美聯儲估算的潛在增速,且都指向美國經濟“不著陸”。 果真如此,美國通脹和就業韌性將超預期。

當地時間6月27日,IMF在結束與美國第四條款磋商的總結發言中建議,鑒於通脹存在顯著的上行風險,只有在有更明確的證據表明通脹正在可持續地回到2%的目標后才可以謹慎降息。 此外,如果未來幾個月即將到來的通脹數據升溫,可能不得不認真考慮消除美聯儲溝通中的寬鬆偏見,甚至可能進一步加息。 同日,美聯儲理事鮑曼也出來喊話表示,現在降息不合適,若通脹繼續高企仍願加息。

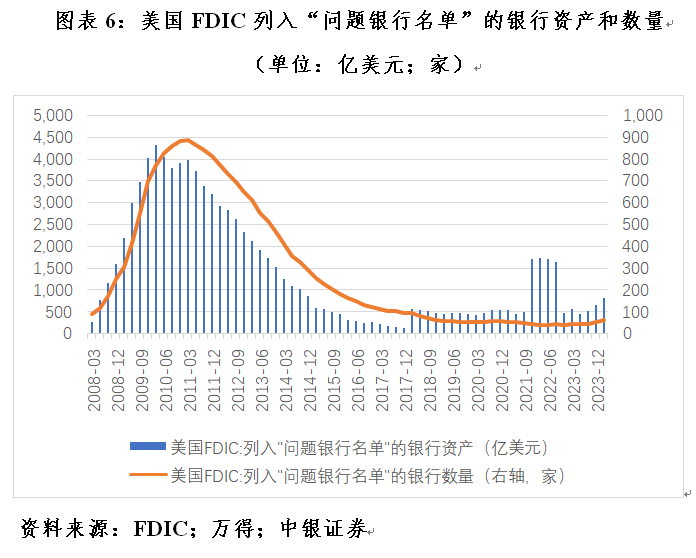

據FDIC統計,2024年第一季度列入「問題銀行名單」的有63家、總資產821億美元。 這些問題銀行都是小銀行,比2023年第四季度增加了11家、158億美元。 不過,FDIC同時表示,這個問題尚不足慮,因為“問題銀行”的數量僅占銀行總數的1.4%,處於非危機時期佔比1%~2%的正常範圍(見圖表6)。 另外,前述美國所有銀行商業地產貸款的拖欠率雖然持續攀升,但也仍處於非危機時期佔比1%~2%的正常範圍(見圖表4)。 從這個意義上講,美聯儲還可以心懷僥倖地繼續等待時機,這也就意味著高利率對美國經濟和金融的影響會持續更長時間。 但鑒於政策傳導的滯後性,等到經濟突然下滑時再降息恐為時已晚。

聽著腳下斷斷續續傳來冰河開裂的聲音,估計現在美聯儲是患得患失:降息早了,有經濟“不著陸”、二次通脹的風險; 降息晚了,又有經濟“硬著陸”、泡沫破裂的風險。

(作者系中銀證券全球首席經濟學家)